Налог на воду из скважины для физических лиц с 2020

С 2020 года вступили в действие изменения в НК РФ. Для физических лиц с января закончилась «водная амнистия». Расскажем, с какого числа платить и какой размер налога на воду из скважины.

Что изменилось для физлиц

С 1 января 2020 года закончилась «водная амнистия», которую дали владельцам скважин, пробуренных для обеспечения садоводческих и дачных кооперативов водными ресурсами. Налог на воду из скважины для физических лиц обусловлен:

законом «О недрах» (от 21.02.1992 N 2395-1);

законом «О ведении гражданами садоводства и огородничества. » (от 29.07.2017 № 217-ФЗ);

Налоговым кодексом РФ;

Постановлением Правительства России за № 94, которое было принято в феврале 2016 года и утверждает правила охраны подземных водных объектов.

Согласно закону, любые водные ресурсы — народное достояние, независимо от своего расположения (надземного или подземного). А это означает, что все, кто пользуется водой в целях получения дохода, должны уплачивать налоги.

Вступившие в действие изменения предполагают, что находящиеся в пользовании определенного объединения граждан скважины тоже подлежат лицензированию и уплате налогов, которое производится согласно учету водопотребления.

Чем обусловлены изменения

Закон должен был вступить в силу еще в 2016 году, но давление общественности вынудило правительство отложить его введение, объявить так называемую водную амнистию. За отведенное время владельцы стихийно пробуренных и не задокументированных скважин должны были оформить их в законном порядке.

Законодатели сочли три года достаточным сроком для оформления разрешительных документов и даже максимально облегчили расходы на проведение регистрации:

Каждый, у кого уже был источник добычи водных ресурсов, освобождался от уплаты госпошлины в размере 7,5 тыс. руб. Это касалось не только ранее прорытых и давно действующих источников артезианской воды, но и тех, кто занимался их оборудованием в период трехлетней упрощенной процедуры. Можно было не заказывать и не оплачивать экспертизу наличия запасов воды и геологоразведочные изыскания.

С 1 января 2020 года истек срок предоставленных государством преференций (кроме отмены уплаты госпошлины за оформление лицензии).

На физических лиц, осуществляющих водозабор вопреки установленным правилам, будут налагать штрафы или запрещать водопользование, если нарушение было зафиксировано неоднократно.

Разберемся, кто должен платить налог на воду из скважины.

Кто платит и кто не платит за потребляемую воду

Садоводы и огородники попадают в категорию налогоплательщиков при суточном заборе более 100 кубов, если это происходит из скважины, которая используется для подачи центрального водоснабжения или если вода берется с артезианского горизонта (с глубины 40 и более метров).

Если скважина — «верховодка», и глубина ее не более 20 м, а вода с нее используется для личных целей (потребляется до 100 м³, не продается соседям), на тушение пожаров или на государственную оборону, тогда гражданин освобождается от уплаты налога.

Решение вопроса о необходимости или необязательности уплаты налога решается на основании имеющихся документов (техпаспорт, лицензия). Если бурение только намечается, нужна будет проектная документация — разрешение на процесс бурения и проведение гидрогеологических изысканий.

Налог платить не нужно, если вода не артезианская. В остальных случаях придется озаботиться приобретением счетчика и подачей налоговой декларации каждый квартал.

Как определяется размер платежа

Он может варьироваться по объему использованной воды и по региону проживания налогоплательщика. Дифференциация базовых тарифов происходит в соответствии с Налоговым кодексом (ст. 333.12). Они зависят от территориального расположения и подразделяются по видам, на которые используется вода.

В 2019 году базовая ставка была 141 рубль за тысячу кубометров, а коэффициент равнялся 2,01. Ежегодно тариф изменяется и закрепляется официальным документом.

Цифры, определяющие размер суммы для уплаты налога на воду из скважины для физических лиц, исчисляются по показаниям счетчика. Превышение установленного лимита означает пятикратную наценку на все количество дополнительных ресурсов.

Если лимит не превышен, расчет ведется по ставке. С 2020 года это положение вступило в действие и требует не только уплаты, но и подачи ежеквартальной декларации по установленной форме (приказ ФНС от 09.11.2015 №ММВ-7-3/497).

Налог на воду из скважин вступил в силу с 1 января 2020 года.

Трехгодичная амнистия давала время для бесплатного оформления разрешительных документов.

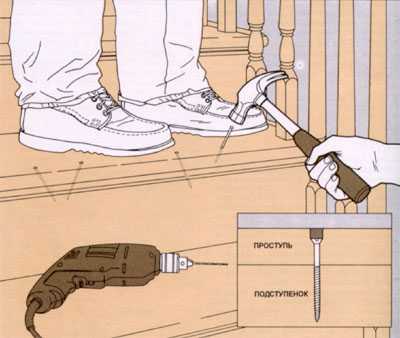

Плательщикам налога необходимо установить счетчик забора воды.

Уплата регулируется по базовой ставке, количеству взятой воды и месту проживания налогоплательщика.

Налог на воду из скважины на участке: платить или не платить?

Наиболее приемлемым вариантом источника водозабора для домашнего водоснабжения в загородном доме является скважина. Перед ее бурением появляется вопрос: необходимо ли платить налог на скважину? Давайте рассмотрим: облагается ли человек таким налогом, на основании какого Закона, от каких факторов зависит сумма платежа.

Нужно ли платить налог за скважину

На основании действующих законов, любой владелец участка земли имеет законное право делать скважину на принадлежащем ему участке, для собственных нужд.

Важно соблюдать установленные законом ограничения и правила, чтобы такие действия не шли в разрез с требованиями местных властей, осуществляющих контроль по использованию природных ресурсов.

Как правило, артезианский слой находится на глубине примерно 100 м, куда не доходят сточные воды и природные осадки. Такая вода является более чистой, относится к питьевой воде.

Артезианская вода является достоянием государства, его стратегическим запасом. За использование такой скважины потребуется уплата налога. Он платится поквартально, в каждом регионе суммы платежа значительно отличаются. Сумма зависит от региона и потребляемого объема.

Для использования недр артезианских скважин понадобится оформить следующие документы:

- технический паспорт водозабора;

- заключение из санитарной эпидемиологической станции;

- заключение специалиста гидрогеологического центра;

- кадастровая документация по проекту и его согласованию;

- заключение анализа воды;

- согласования лимитов использования воды;

- обязательное получение разрешения;

- оформление лицензии.

В совокупности, такие документы дадут возможность государственным органам получать информацию про объект, контролировать его использование и не допустить загрязнения экосистемы.

Лицензия на воду — это специальное разрешение согласно действующего законодательства, которое дает право на добычу воды из недр земли, залегающей в артезианском пласте. В ней указываются срок действия, границы территории, где могут проводиться разведывательные работы и установка скважины, допустимая глубина водозабора и стоимость потребляемой воды. Она выдается местными органами власти соответствующей компетенции.

Налог на воду из скважины для физических лиц обязателен только на артезианские скважины для коллективного пользования. Такие шахты устанавливаются в загородных населенных пунктах, предназначены для водоснабжения группы лиц либо целого поселка.

Для прояснения ситуации: является ли желаемая скважина централизованным водоснабжением — необходимо обратиться в местные органы соответствующей компетенции. Это достаточно сложная процедура, однако она должна быть произведена для избежания возможного конфликта с местными властями в будущем. Только после наличия соответствующего прояснения ситуации можно приступать к установке скважины.

Регламентирующие законы

В 1992 году в нашей стране был принят Закон №2395-I «О недрах», указывающий перечень водных источников, где распространяется налог на скважины. Помимо этого, существует Постановление ВС РФ N 3314-1 «Положения о порядке лицензирования пользования недрами» от 1994 года, где обозначен порядок лицензирования при использовании скважин. В этих нормативных документах дано четкое определение категорий скважин, которые подпадают под налогообложение.

При нарушении законодательства, лицо в судебном порядке подвергается штрафным санкциям.

Суммы возможных штрафов выглядят следующим образом:

- Физическое лицо — 3-5 тыс. рублей;

- Юридическое лицо — 88-100 тыс. рублей;

- Руководитель предприятия — 30-50 тыс. рублей.

В любом случае, нарушение Закона является наказуемым. Лучшим вариантом будет оформить свою артезианскую скважину согласно действующего законодательства, и платить умеренный налог. Такое решение является экономически выгодным и убережет вас от лишних судебных разбирательств. Помимо этого, в отношении правонарушителя может быть принято решение, обязывающее его ликвидировать самопроизвольный источник водоснабжения. В таком случае, он может остаться без воды.

Важно! Правительство РФ заинтересовано, чтобы его граждане были законопослушными. Для этого принят закон «Об амнистии», согласно которого люди освобождаются от уплаты стоимости лицензии при оформлении скважины для хозяйственных и бытовых нужд при обращении до 01.01.2020 года. Это подходящий вариант для владельцев частных загородных домов, дачных кооперативов.

Кто освобождается от налога на водяную скважину

В диспозиции статьи 18 закона «О недрах» сказано, что лицензированию не подлежат скважины, которые не используются в предпринимательских целях. Не начисляется налог на скважину в частном доме при соблюдении следующих условий:

- вода используется для ухода за приусадебным участком и домашними животными;

- ее глубина достигает не более 40 метров;

- с ней не пересекается центральное водоснабжение;

- вода не добывается в коммерческих целях для получения прибыли;

- суточное потребление не превышает 100 куб. метров.

Важно знать, что глубина может быть ограничена и 20 метрами, все зависит от особенностей местности.

Такая вода предназначается для хозяйственных нужд, для ее использования в качестве питья понадобится ставить дополнительные очистительные фильтры. Лишь при выполнении вышеуказанных условий скважина на приусадебном участке не подлежит налогообложению.

Во избежание недоразумений с проверяющими органами, на такую скважину необходимо заблаговременно оформить соответствующие документы, где будут указаны ее индивидуальные параметры. После этого для Вас будут нестрашны никакие проверки, либо непредвиденные изменения в законодательстве.

Расчет и сроки уплаты

Налог на артезианскую скважину выплачивается поквартально, не позже 20 числа следующего месяца по истечении указанного квартала.

Сумма налога будет зависеть от следующих факторов:

- место расположения скважины, тариф выясняется у местных властей соответствующей компетенции;

- потребляемый объем воды согласно водомеру.

Конкретная сумма рассчитывается самостоятельно и заносится в ежеквартальную декларацию. При просрочке платежа может быть наложена пеня. По истечении каждого квартала составляется декларация и подается в налоговою инспекцию обслуживающую территорию расположения скважины.

Вывод и видео

Как видим, налог на скважины в зависимости от их глубины может иметь существенные различия. В каждом случае он рассчитывается индивидуально. На деле он не является слишком обременительным в сравнении со штрафами при нарушении законодательства. Будьте законопослушными и наслаждайтесь чистой водой!

Налог на воду из скважины для физических лиц с 2020 года

Согласно действующему законодательству России использование и оплата водных ресурсов, которые поступают в квартиры и частные дома, осуществляется с учетом количества потребленных ресурсов, а также с учетом затрат на эксплуатацию оборудования.

Дополнительно владельцы земельных участков могут оборудовать частные колодцы и скважины с прямой подачей в жилье грунтовых вод. Преимущество этого варианта потребления воды в том, что за нее не нужно платить, то есть собственник единожды тратится на установку скважины, а затем неограниченно пользуется водой.

В 2020 году планируется принятие нового закона, которым будет установлена обязанность владельцев земельных участков платить за грунтовые воды, которые поступают непосредственно через частные скважины. Поскольку невозможно установить точное количество потребленной воды, будет установлен единый налог.

Дополнительно, того чтобы начать пользоваться такой водой, придется оформлять разрешительные документы.

Новый закон в наибольшей степени касается садоводческих и огороднических товариществ, которые централизованно обеспечивают водой участки из глубоких артезианских скважин.

Причины введения налога на использование скважин

Согласно земельному законодательству, если земельный участок принадлежит человеку, то он может на этой земле возводить недвижимость, а также выращивать необходимые культуры. Это касается и возможности использования грунтовых вод.

По мнению депутатов, грунтовые воды – это ресурс государства. Основная причина введения налога на скважины – пополнение государственного бюджета.

Кроме того, учитывая, что собственник с личной скважиной или колодцем имеет доступ к бесплатной воде, каждый человек, потребляющий ресурсы, не экономит их и от этого истощается доступный запас, который восстанавливается достаточно долго.

Вторая причина – отсутствие надлежащего контроля. Например, через проделанную скважину, которая изготавливается индивидуально жителем конкретного земельного участка, могут попадать различные загрязнения, которые влекут засор всей грунтовой воды.

Получение лицензии на скважину

Уже долгое время действует закон, который предусматривает получение обязательной лицензии для каждой имеющейся скважины, но эти правила контролируются и применяются при промышленных работах.

Что касается частной эксплуатации и бурения скважин, то до текущего времени не было единой системы контроля проводимых работ.

Оформление лицензии будет осуществляться через Многофункциональные центры или через Министерство водных ресурсов.

Правила получения лицензии

Срок действия 25 лет, по истечении указанного срока допускается продление разрешения. Стоимость лицензии будет поделена в одинаковых частях между владельцами домов на территории конкретного товарищества, при возникновении задолженности споры будут решаться через суд.

Отказ от оформления лицензии влечет привлечения конкретного товарищества к административной ответственности. Как наказание будет применяться штраф, сумма которого составит 3000 — 5000 рублей для физических лиц, 30 000 — 50 000 рублей для должностных лиц и 800 000 – 1 000 000 рублей для организаций. Оплата штрафа не освобождает товарищество от оформления лицензии.

Недостаток этого закона в том, что он предусматривает, что перед началом работ по получению лицензии текущая скважина, оформленная с нарушением закона должна быть демонтирована. Запрещено получать лицензию на уже установленную скважину.

Список необходимых проверок, которые проводятся перед оформлением лицензии:

• Анализ экономической ситуации

• Анализ экологической ситуации

• Анализ водных ресурсов участка

• Рисование технических проектов

• Оформление проектной документации по будущим работам

• Предоставление доказательств, что не будет полного истощения ресурса на указанной территории.

Средняя продолжительность оформления лицензии составит полгода. Необходимые документы, стоимость получения лицензии на скважину зависит от способа получения документов и их списка. Естественно, все документы платные.

Так, в 2020 году, учитывая необходимые технические документы и ряд обязательных разрешений, в среднем стоимость оформления колодца на одно товарищество составляет миллион рублей, что делится на всех владельцев.

После получения лицензии на использование скважин на территории товарищества, участники обязаны за собственные деньги установить счетчик расхода воды. Счетчик позволит оценить реальный расход ресурсов, которые в равных частях делится на всех участников товарищества. В этом недостаток, поскольку каждый потребитель будет использовать разное количество воды, но оплачивать придется ежемесячно одну сумму. Проверка расхода воды обязанность Росприроднадзора.

Не будет облагаться налогом вода, использованная на тушение пожара, водопой животных, использованная на мероприятиях по охране безопасности страны и ликвидации последствий стихийных бедствий, а также на орошение сельхозземель.

Что касается размера налоговой ставки, то она будет разной для отдельных территорий России. В 2020 году стоимость 1000 кубов воды составит примерно 400 рублей, налоговая ставка подлежит ежегодной индексации.

Для учета конкретного расхода, а также для контроля оплаты товарищества должны ежеквартально направлять в налоговую службу декларацию, включающую отчет об использовании водных ресурсов. При несвоевременной подаче декларации и за просрочку платежей начисляются дополнительные пени.

Что касается отдельных дворов, то условия будут примерно такими же, то есть человек, владеющий земельным участком, который хочет установить на земельном участке скважину, должен изначально получить лицензию на проведение таких работ, установить счетчик, а затем ежеквартально подавать отчеты о потреблении воды.

Граждане освобождаются от уплаты налога на скважину при частном доме в следующих случаях:

-глубина колодца или скважины не превышает 30 – 40 метров;

-нет пересечений с платами, из которых осуществляется забор воды системами централизованного водоснабжения;

-вода не используется в коммерческих целях;

-в сутки забирается не более 100 кубов воды.

Для того чтобы узнать, есть ли основания для бурения скважин без последующей оплаты налога, необходимо обратиться в региональный Фонд геологической информации. При обращении подается заявление на проверку конкретной территории, то есть участков, где будет находиться частная скважина.

Законодательная инициатива о введении налога на воду принадлежит депутатам из «Единой России».

Надо ли платить за скважину на участке?

В связи с введением дополнительного налога за использование подземной воды для дач и домовдений, с 1 января 2020 года вода из скважин стала платной. Платить налог на забор воды помимо крупных потребителей станут нектороые садоводы и огородники. Кого коснется новый налог и сколько будет стоить вода из скважины? Есть ли льготы по новому налогу?

Сразу успокоим! Тем гражданам, которые имеют в распоряжении отдельные участки с небольшими колодцами или скважинами, никаких дополнительных мер с 1 января 2020 года выполнять не потребуется. За использование подземных вод в элементарных бытовых нуждах никто взимать плату не будет.

Меры коснутся граждан, объединенных в садоводческие товарищества. Закон «О недрах» разрешает гражданам пользоваться природными ресурсами, находящимися на их участке. Садоводческое некоммерческое товарищество и (или) огородническое некоммерческое товарищество имеют право осуществлять добычу подземных вод для целей питьевого водоснабжения или технического водоснабжения товариществ. То есть, для личных и бытовых нужд не связанных с осуществлением предпринимательской деятельности нужд в целях ведения садоводства или огородничества и создания для этого благоприятных условий.

Однако, далее закон гласи, что добыча подземных вод для целей питьевого водоснабжения или технического водоснабжения товариществ должна осуществляться с соблюдением правил охраны подземных водных объектов, а также основных требований по рациональному использованию и охране недр. И если ранее на это не требовалось оформление дополнительных документов, то теперь товариществу придется получить соответствующую лицензию. Скважины, находящиеся в коллективном пользовании, подлежат лицензированию, учету потребляемой воды и налогообложению.

Юридические лица и ранее были обязаны получать лицензию на бурение и эксплуатацию скважин в трех случаях:

- если вода шла на продажу;

- если объем водозабора составлял более 100 м3 в сутки;

- если забор воды осуществлялся с глубины более 40 метров.

Какие скважины облагаются и не облагаются налогом

Скважины облагаются налогом если вода добывается в целях получения коммерческой выгоды или водоносный горизонт является объектом водозабора для центрального водоснабжения. Налогом облагаются все артезианские скважины. Законодательство предусматривает налог для скважин с добычей в 100 м3 в сутки. Такой расход встречается в скважинах коллективного пользования.

Скважина не облагается налогом если ее эксплуатация не требует получения лицензии. Скважины, питающиеся с первого водоносного горизонта для личных целей и с расходом воды меньше 100 м3 в сутки.

Стоимость лицензии на использование подземных вод с 1 января 2020 года

Налог за использование подземных вод в коммерческих целях с 1 января 2020 года придется платить за скважины промышленных масштабов. С 1 января 2020 года для российских садоводческих товариществ прекращает действовать упрощенная схема оформления лицензии на использование подземных вод. Теперь придется платить госпошлину, в размере 7,5 тыс. рублей. Для предпринимателей и юридических лиц, которые добывают воду в промышленных масштабах, оформление лицензии будет стоить дороже.

Каждая скважина должна быть оборудована водосчетчиком. Проверять расход воды предписано органам Росприроднадзора. Мониторинг состояния подземных вод контролируется природоохранной прокуратурой. Правилам расчета водного налога посвящена отдельная глава 25.2 НК РФ. Статьей 333.12 устанавливаются ставки водного налога. Таблица базовых тарифов дифференцирована по видам водопользования и с учетом географии. Если забор воды происходит в размере, превышающем установленные лимиты водопользования, то тариф увеличивается в 5 раз.

Неуплата налога на скважину ведет к штрафу добытчика воды. Окончательная сумма будет варьироваться в зависимости от размеров хозяйства и объемов добычи природной воды дачниками, частными домами или же предпринимателями.

Водный налог — ставки 2020 -2021

Шумиха вокруг водного налога развернулась нешуточная, ведь последние поправки в законы «О недрах» и «О садоводстве и огородничестве» диктуют новые правила использования подземных вод, которые являются недрами и, соответственно, принадлежат государству. Так давайте разберемся каким же будет водный налог с 2020 года и так ли страшен черт, как его малюют.

Новый налог на воду, а новый ли он?

Спекуляций на теме нового налога на воду в 2020 г. тьма тьмущая, причем «теоретики» уже объединили в одно «судопроизводство» и увеличение расходов госбюджета, и поправки в конституцию, и COVID-19. Согласно их теории, все это повлияло на то, что использование подземных вод теперь будет платным, ведь это недра.

Первое, что хочется разъяснить, так это то, что действительно, использование недр – услуга платная, но так было всегда и останется в 2021 году! На использование недр во все времена получалась соответствующая лицензия, которая четко определяла условия, сроки и объемы использования природных богатств, а подземные воды – это самые натуральные недра.

Однако, в законе «О недрах» давно существует Статья 19, которая гласит:

Правообладатели земельных участков имеют полное право использовать в собственных (не коммерческих) целях общераспространенные полезные ископаемые и подземные воды (в объеме не более 100 м3/сутки), которые находятся в границах их наделов.

Эта статья никуда не делась и до сих пор «жива и здорова», а значит продолжаем пользоваться личными колодцами на своих участках бесплатно (при соблюдении лимита в 100 м 3 /сутки и при использовании в личных (некоммерческих) целях, конечно). Также смело черпаем воду для полива своих участков из ближайших водных объектов, поскольку сие действие не является объектом налогообложения.

Кто платит налог на воду?

Так раз использование подземных вод в коммерческих целях давным-давно платное, тогда что же получается, обременение водным налогом в 2020 г. – новостная утка?

Не совсем так, а точнее всего лишь, как обычно, стремление раздуть из мухи слона и сделать исключительную сенсацию за счет рассеивания паники.

Да, действительно, 1 января 2020 г. истек срок действия так называемой «водной амнистии», но что это значит на самом деле, мало кто понимает. Поясним.

217-ФЗ внес в список участков недр местного значения, участки, используемые для целей хозяйственно-бытового водоснабжения СНТ и ОНТ (не в коммерческих целях), а значит теперь за использование скважин общего пользования в СНТ и ОНТ, придется платить. Т.е. необходимо получить соответствующую лицензию, поставить счетчики, на основании которых будет производиться оплата потребляемой воды (подробнее читайте в нашей статье: «Лицензия на скважину в СНТ»).

Однако в принятом законе нет ни слова о скважинах и колодцах, расположенных на участках, находящихся в собственности или личном пользовании граждан.

Конечно, если на вашем участке находится скважина, с помощью которой вы добываете подземные воды для их последующих бутилирования и продажи, за такое использование недр придется заплатить. За использование же подземных вод для собственных нужд на территории личного участка по-прежнему платить не надо.

Ставки водного налога, тарифы и сроки уплаты

Но поскольку водный налог в 2021 г. не выдумка и за коллективно используемую воду взимается плата, необходимо разобраться в тарифах и налоговых ставах на воду.

Например, налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам и выглядят следующим образом:

В 2020 г. налоговые ставки, представленные в таблице выше, применялись с коэффициентом 2,31, а в 2021 г. коэффициент повысили до 2,66.

Налоговым периодом при оплате водного налога считается квартал, т.е. уплачивается раз в 3 месяца (не позднее чем 20-е число месяца, следующего за истекшим кварталом).

Как рассчитать и как оплачивать водный налог в 2021 году? Декларация по водному налогу

Величина водного налога рассчитывается пользователем самостоятельно. Арифметика достаточно проста и в 2021 году выглядит следующим образом:

Количество использованной воды*налоговая ставка*коэффициент 2,66

Например, жители СНТ Нефтяник (Московская область) за квартал израсходовали 5000 м 3 воды из скважины общего пользования, в таком случае расчет налога за воду будет выглядеть следующим образом:

5 (поскольку ставка устанавливается за 1000 м 3 )*264руб.*2,66

Итого: 3511,2 руб.

Не забывайте, если вы превысили лимит водопользования, придется оплачивать повышенный тариф (пятикратный размер ставки).

Налоговая декларация по водному налогу подается по месту нахождения объекта. Форма данной декларации утверждена приказом Министерства Финансов РФ от 09.11.2015 г. № ММВ-7-3/497@.

.jpg)